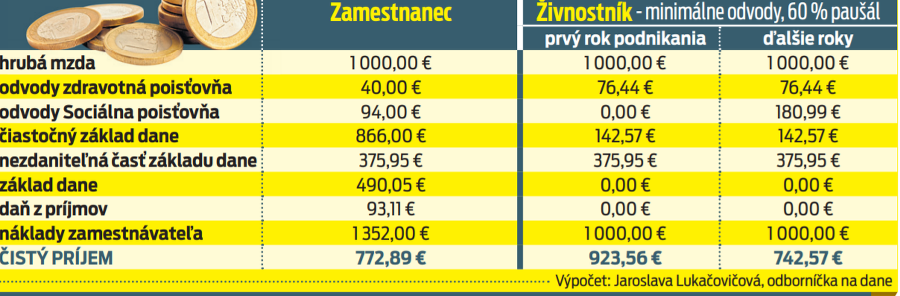

Matovič by chcel rovnaké daňové a odvodové zaťaženie z ceny práce pre zamestnanca a živnostníka, ktorí vykonávajú tú istú prácu. Čiže zamestnávateľa by mali stáť rovnako. Dnes to tak nie je a zamestnanec stojí firmu okrem platu ešte ďalších 35,2 % na odvodoch. Znie to dobre, ale odborník na dane Jozef Mihál upozorňuje na problém, ktorý nastane, ak z dôvodu reformy v konečnom dôsledku zamestnanec a živnostník dostanú zaplatené rovnako.

„Ale potom, keď budú mať rovnaký príjem, kto živnostníkovi uhradí dovolenku alebo obedy tak ako zamestnancom? Štát?“ pýta sa financmajstra Matoviča. Navyše nesúhlasí s tým, že živnostníci majú dnes oproti zamestnancom nižšie zaťaženie daňami a odvodmi.

„Možno ten, ktorý využíva 60-percentné paušálne výdavky, pričom skutočné výdavky má takmer nulové, napríklad v niektorých slobodných povolaniach,“ povedal. Tých rozdielov medzi výhodami či nevýhodami zamestnaneckého pomeru a živnosti je však viac. Preto si dobre rozmyslite, ak by vám zamestnávateľ napríklad ponúkol vykonávať prácu na jeden alebo druhý typ pomeru, čo je pre vás výhodnejšie.

Plusy a mínusy - zamestnanec

Plus

+pravidelný príjem

+ zo zákona má garantovaný počet dní dovolenky, príspevok na stravu za každý odpracovaný deň či príplatky za prácu cez víkendy alebo sviatky +rôzne fi remné benefi ty

+poukaz na rekreáciu, ak má fi rma viac ako 49 zamestnancov

+ pri výpovedi má nárok na odstupné či odchodné +je garančne poistený a štát mu vyplatí aspoň niečo, ak fi rma skrachuje

Mínus

–v skutočnosti dostane menej peňazí, ako by mohol zarobiť na živnosť, pre zamestnávateľa je náklad na zamestnanca navyše 35,2 %, ktoré by mohol dostať, keby bol živnostník

Plusy a mínusy - živnostník

Plus

+vyšší čistý príjem

+ zamestnávateľ s takýmto pracovníkom na živnosť už nemá žiadnu ďalšiu administratívu, ani za neho nemusí platiť odvody do Sociálnej a zdravotnej poisťovne, ktoré sú 35,2 % z toho, čo vy zarobíte

+ pre firmu je výhodnejší, môže ho prepustiť ihneď a nemusí mu nič platiť pri odchode

Mínus

– máte viac „papierovania“ - sami si riešite platenie odvodov do Sociálnej a zdravotnej poisťovne, podávate daňové priznanie k dani z príjmov

– v prvom roku si síce neplatíte odvody do sociálky a máte vyšší príjem, ale nemáte v tom čase nárok na péenku v čase choroby, materské či ošetrovné a neprispievate si na dôchodok

– ak si sami neplatíte dobrovoľné poistenie v nezamestnanosti, nezískate nárok na dávku v nezamestnanosti

–nemáte nárok na rekreačný poukaz

– ak sa nedohodnete so šéfom, nemusí vám poskytnúť dovolenku a náhradu mzdy za dovolenku, alebo príspevok na stravovanie

– pri skončení pracovného pomeru nemáte nárok na odstupné či odchodné

Čo vieme o chystanej reforme

- všetci ľudia budú za rovnakú formu práce pre toho istého zamestnávateľa platiť tie isté dane a odvody

- vyššie dane a odvody pre živnostníkov oproti dnešnému stavu

- 200 eur na dieťa mesačne namiesto dnešného prídavku na dieťa a daňového bonusu